Декабрь 14th, 2018

Удобная таблицами со сроками уплаты НДФЛ – когда перечислять налог с различных доходов работника в 2018 году?

Для многих организаций актуальной является проблема сроков уплаты подоходного налога за своих наемных работников.

Налоговое законодательство не допускает преждевременное перечисление денежных средств обязательного платежа. Просрочка перечисления также карается штрафными санкциями в виде начисления пени за каждый пропущенный день.

Сроки уплаты обязательных налоговых сборов на доходы физического лица установлены п.6 ст. 226 НК РФ . В общем случае датой проведения платежа признается следующий день после выплаты работнику денежных средств. Исключение делается только при перечислении налога за начисление больничных и отпускных.

Платеж совершается на основании платежного поручения — .

Законодатель не устанавливает форму проведения расчетов с работниками. Это может быть безналичное перечисление с расчетного счета предприятия на карточку, выдача наличности через кассу или иные формы расчетов.

Чтобы не допустить дополнительных трат и соблюсти законодательство, рекомендуем воспользоваться следующей таблицей со сроками уплаты с доходов работника:

| Вид дохода физического лица | Дата получения дохода | Дата удержания подоходного налога | Срок перечисления НДФЛ |

| Заработная плата первой половины месяца | 16-31 число текущего месяца | — | Не позднее следующего дня после выплаты второй части заработной платы |

| Зарплата за вторую половину календарного периода | 1-15 число следующего месяца | Дата выдачи заработной платы | |

| Больничный лист

(начисление пособия по нетрудоспособности производится не позднее 10 дней после предоставления больничного) |

День выдачи | Дата выдачи на руки пособия или перечисления на карту | Не позднее последнего дня месяца, на который приходятся данные выплаты |

| Отпускные | Не позже, чем за три дня до выхода работника в отпуск | Дата выдачи отпускных | |

| Расчет при увольнение | День фактического увольнения | Дата выдачи расчета на руки – последний рабочий день | Не позднее следующего дня после выплаты расчета |

| Дивиденды | В день, определенный общим собранием участников общества | День выплаты денежных средств | Не позднее даты, следующей за перечислением начисленных дивидендов |

Следует отметить, что в 2018 году изменений сроков выплаты налоговых сборов по доходам физических лиц, не планируется. До сих пор действуют правила, которые были установлены в 2016 году и прописанные главой 23 НК РФ .

Если последний день месяца — выходной

Если день, на который установлен срок перечисления подоходного налога, является выходным по календарю, официальным праздником, то по установленным правилам уплату НДФЛ нужно произвести в ближайший рабочий, следующий за выходным.

Когда платить подоходный налог с заработной платы?

Чтобы правильно рассчитать, какой НДФЛ с заработной платы работника потребуется уплатить в государственный бюджет, следует правильно установить статус

налогоплательщика.

Чтобы правильно рассчитать, какой НДФЛ с заработной платы работника потребуется уплатить в государственный бюджет, следует правильно установить статус

налогоплательщика.

При нахождении на территории РФ более 183 дней за предшествующих календарный год, человек будет считаться налоговым резидентов.

В этом случае ставка налога составит 13%. Иначе она повышается до 30% для нерезидентов. При этом совершенно не имеет значения гражданство человека.

Важно! Сроком получения заработной платы как дохода установлен день выдачи денежных средств на руки или момент их перечисления на карту. Одновременно с этим нужно удержать НЛФЛ. А после перечислить его в день удержания или на следующий.

Одним из спорных моментов является удержание НДФЛ с авансовой части заработной платы. Есть мнение, что подоходный налог нужно удержать и перечислить непосредственно при выдаче аванса работнику.

Другое мнение говорит о том, что выплатить аванс нужно полностью без удержания, а вычет подоходного налога и его оплату с аванса нужно провести при выдаче полной суммы заработной платы в установленный срок для перечисления.

Большинство мнений склоняется все-таки ко второй точки зрения.

Когда перечислять с отпускных сотрудника?

Сразу следует отметить, что ставка НДФЛ, которую требуется выплачивать с отпускных, также разнится в зависимости от статуса плательщика.

Сразу следует отметить, что ставка НДФЛ, которую требуется выплачивать с отпускных, также разнится в зависимости от статуса плательщика.

Для резидентов она составляет традиционные 13%, для всех остальных – 30% .

До 2016 года оплата НДФЛ с отпускных осуществлялось по общим принципам, которые действовали по удержанию налоговых сборов для заработной платы.

Впоследствии ВАС РФ принял решение, что несмотря на причисление отпускных к оплате труда Трудовым кодексом, действующие нормы налогового кодекса относятся исключительно к заработной плате, но не к отпускной выплате.

Важно! Начиная с 2016 года, после вступления в силу новой редакции статьи 226 НК РФ , процесс и сроки перечисления подоходного налога, начисляемого на отпускные, подразумевает проведение платежей не позже последнего дня месяца, в котором сотрудник получил денежные средства.

Налоговая база — это полная сумма фактически выплаченных отпускных. ВПри выходе работника на неполный отпуск, НДФЛ рассчитывается только на сумму фактически выплаченных отпускных.

С больничного листа

Начисление выплаты по листку временной нетрудоспособности производится в течение 10 дней, после предоставления работником больничного. Фактическое перечисление денежных средств НДФЛ производится в ближайший по времени день выплаты заработной платы (основной части или аванса).

Таким образом, крайним сроком оплаты подоходного налога будет считаться последний день месяца.

С компенсации за неиспользованный отпуск при увольнении

Некоторые работники не ходят в отпуска в силу личных причин. В этом случае при увольнении по закону им полагается компенсация за неиспользованный период отдыха.

Некоторые работники не ходят в отпуска в силу личных причин. В этом случае при увольнении по закону им полагается компенсация за неиспользованный период отдыха.

Возникает вопрос – обязан ли работодатель перечислить подоходный налог в случае, если отпуск компенсируется денежными выплатами.

Ответ однозначен – должен.

Важно! Работодатель при начислении компенсации за неиспользованные дни отпуска должен удержать подоходный налог в последний день работы сотрудника – день оформления увольнения.

С материальной помощи

Несмотря на то что получение материальной помощи нельзя отнести к заработку, она также

НДФЛ - это один из современных существующих видов прямого налогообложения в России. Этот налог выводится в виде процентов от суммарного дохода физлица , помимо разнообразных налоговых вычетов и части сумм, не облагающихся налогом.

Уплата НДФЛ производится с любых видов дохода , полученных физическим лицом, выраженных в денежном/натуральном виде. Это могут быть, к примеру, зарплаты и премии, доход от продажи или от аренды личной недвижимости, гонорар за научную деятельность, любые виды крупных выигрышей. В России удерживается и НДФЛ с отпускных.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь через онлайн-консультант справа или звоните по телефонам бесплатной консультации :

Что такое НДФЛ?

НДФЛ расшифровывается как “Налог на доход физических лиц”. Название даёт понять, что данным налогом облагаются физические лица, а конкретно - любой гражданин, имеющий любую форму дохода

.

НДФЛ расшифровывается как “Налог на доход физических лиц”. Название даёт понять, что данным налогом облагаются физические лица, а конкретно - любой гражданин, имеющий любую форму дохода

.

При том доход может быть не только в виде заработной платы, но и, например, от продажи или сдачи недвижимости в аренду.

Ваш работодатель, в соответствии с налоговым законодательством, должен выполнять функции вашего налогового агента, то есть взимать с вас часть средств и перечислять их в бюджет в виде налогов . Таким образом работодатель в этом смысле делает за вас большую часть бумажной работы.

Если у вас нет работодателя, и вы имеете иные источники дохода – например сдавая в аренду имущество, то вы сами себе являетесь налоговым агентом и сами должны подавать налоговую декларацию в инспекцию.

Просрочка подачи декларации ведёт к штрафу , при этом последующей ее подачи все равно не избежать.

Унифицированная форма декларации: 3-НДФЛ, подавать её необходимо по окончанию годового налогового периода, то есть до окончания тридцатого апреля следующего года.

Налоговый вычет

Это сумма, снижающая процент дохода, с которого удерживается налог. В некотором смысле это льгота, которую государство предоставляет определённым категориям граждан .

Вы имеете право вернуть из госбюджета уплаченный налог на тех или иных основаниях, то есть получить нал. вычет. Вычет можно получить при определённых жизненных ситуациях, так как государство старается поддерживать определённые слои населения.

Вот примеры таких жизненных ситуаций и нал. вычетов:

- Стандартный вычет на детей;

- Стандартный вычет «на себя»;

- По расходам за обучение;

- За лечение;

- Для тех кто копит на пенсию;

- Имущественный вычет;

- При продаже жилья.

Куда перечисляется?

Налогоплательщики и налоговые агенты отправляют налог на доходы физических лиц по местам их собственного налогового учета .

При этом, если налоговый агент имеет в своём предприятии обособленные подразделения, т.е. филиалы, то НДФЛ с доходов работников, работающих на этих ОП, уплачивается по местам их нахождения (пар. 7, Налогового кодекса РФ).

Процент в России

Налог с зарплаты составляет 13% , с выигрыша в лотерею - 35%, как говорит нам налоговый кодекс. При этом существуют и другие налоговые ставки: 9%, 30%. Резиденты РФ оплачивают налог 13% ставке, нерезиденты – по 30% ставке.

Расчёт, удержание и перечисление основной части налога (в основном с зарплаты) в госбюджет производится бухгалтерией работодателя . Все “нетрудовые” доходы вы должны подавать уже самостоятельно.

Сроки уплаты

Сроки уплаты налога для лиц, уплачивающих налог самостоятельно:

Cроки уплаты налога налоговыми агентами:

| Доход | Сроки уплаты |

|

Официальная зарплата: Авансом (за половину месяца); Полным расчётом (за весь месяц). |

Внимание! Весь НДФЛ с (в том числе с аванса) будет перечислен в госбюджет лишь раз после итогового месячного расчёта. НДФЛ выплачивается максимум после 1 дня выплачивания зарплаты. |

| Прочие трудовые выплаты. | Налоговые перечисления осуществляются в последние сутки месяца , когда был выплачен данный доход, и не позже. |

| Дивиденды. | Когда дивиденды выплачиваются обществом с ограниченной ответственностью

,

налог должен быть уплачен до дня, идущего за днем когда будут перечислены дивиденды.

Когда дивиденды выплачиваются Акционерным обществом , то максимальный срок – это месяц с времени выплаты дивидендов. |

Оплата с отпускных

Начиная с 2016 года во взимании НДФЛ на выходе сотрудника предприятия в отпуск появились изменения.

Начиная с 2016 года во взимании НДФЛ на выходе сотрудника предприятия в отпуск появились изменения.

Принимая во внимание то, что работодатель работает в роли налогового агента, появились нюансы в удерживании данного налога с отпускных , во времени его выплаты в государственный бюджет, а также в том, какую дату следует признавать временем получения дохода.

Если работник и работодатель заключили , то работодатель, в соответствии с трудовым кодексом РФ, обязуется раз в год обеспечивать работнику оплачиваемый отпуск до 28 календарных суток .

Такой отпуск называют основным, но при этом некоторым категориям работников, если они заняты в особо опасных, или географически нестабильных регионах, или на производствах с вредными трудовыми условиями, полагается также особый дополнительный отпуск, сроком не меньше семи календарных суток.

Работник узнаёт о своём праве на отпуск непосредственно у своего работодателя только после того, как проработает без перерыва 6 месяцев подряд, хотя в некоторых случаях работникам предоставляют отпуск и раньше, если согласны обе стороны .

При этом раньше чем через полгода в отпуск без согласия работодателя могут выйти следующие категории работников:

- собирающиеся уйти в декрет женщины;

- несовершеннолетние;

- принявшие в семью ребёнка в возрасте до 3 месяцев.

Если работник попадает в один из перечисленных случаев, то достаточно только его письменного заявления

(в соответствии со статьёй 122 Трудового кодекса РФ).

Если работник попадает в один из перечисленных случаев, то достаточно только его письменного заявления

(в соответствии со статьёй 122 Трудового кодекса РФ).

Минимум за трое суток до того, как работник уйдёт на отдых, работодатель обязан выплатить ему отпускные . Сумма выплат рассчитывается на базе среднего суточного заработка сотрудника, и эта цифра затем умножается на кол-во отпускных дней.

Отпускные средства должны быть переведены на личный счёт сотрудника, либо выданы наличностью.

Обязательства налогового агента

Статья 226 Налогового кодекса РФ подразумевает, что предприятия и индивидуальные предприниматели, от которых физ. лицо получило доходы, обязаны служить налоговыми агентами для этих физ. лиц, то есть удерживать и зачислять в госбюджет НДФЛ.

Это касается и отпускных выплат по аналогичной ставке, что и на зарплату:

- 13%, если работник является налоговым резидентом РФ (то есть находился в России не меньше 183 суток на протяжении 12 месяцев непрерывно);

- 30%, если работник является налоговым нерезидентом.

В обычном случае налоговый агент передаёт НДФЛ сотрудника организации в налоговый орган по месту своего нахождения.

В обычном случае налоговый агент передаёт НДФЛ сотрудника организации в налоговый орган по месту своего нахождения.

Если же у данной организации существуют обособленные подразделения, то подоходный налог удержанный с работников данных подразделений отправляется в налоговые отделы по местам регистрации тех самых подразделений.

Предприниматели, которые применяют Вменёнку и Патентную систему налогообложения, перечисляют налог с доходов физ лиц по месту собственной деятельности . Данные положения исходят из пар. 7 с. 226 Налогового кодекса России.

Нарушения обязанностей налогового агента, возлагаемые на работодателя, и просрочка или невыполнения удержания или перечисления НДФЛ с заработной платы, отпускных, а также прочих доходов караются штрафом в соответствии со статьёй 123 Налогового кодекса Российской Федерации.

Штраф составляет 20% от неудержанной или непереведённой суммы налога.

До того, как в статью 226(6) Налогового кодекса были внесены изменения, действовал единый общий принцип перевода в бюджет НДФЛ нал. агентами:

- не позже, чем в день получения непосредственного дохода, получив деньги наличностью в банковской кассе либо прямым переводом на банковскую карточку;

- в следующий день выплачивания дохода, но если форма выплаты отличалась от стандартной, к примеру, в виде выдачи налички в руки.

Некоторые проблемы в данной теме, касающиеся зачисления “отпускных” налогов, в основном объясняются тем фактом, что российское законодательство не имело чётких определений на этот счёт .

Проблема заключается в том, что Федеральное Трудовое законодательство относит отпускные к одной из частей зарплаты работника . Таким образом, Трудового кодекса России, декламирующая о порядках и времени выплаты заработной платы, даёт определение о том, что оплата отпуска осуществляется не позже чем за трое суток до того, как он начнётся.

Данный тип выплат классифицируется как обыкновенные отпускные , а не как компенсация в связи с увольнением.

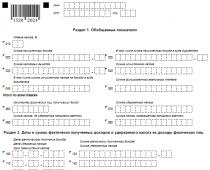

Например, если проходит оплата отпуска с сопутствующим увольнением пятнадцатого марта 2017 года, раздел №2 в ежеквартальном отчете 6 НДФЛ, заполняется таким образом:

- В графе №100 указывается фактическая дата: 15.03.2017;

- В графе №110 проставляется та же самая дата: 15.03.2017;

- В графе №120 выставляется последний день месяца: 31.03.2017;

- В графах №130 и №140 : сами налоговые суммы, тут никаких проблем не возникает.

Посмотрите видео о сложностях заполнения формы:

Отметим, что при вычислении отпускных нужно внимательно следить за выплатами, включающимися или исключающимися из расчетного периода , за премиальными, и проверять, увеличивался ли оклад физ. лица в этом месяце.

Представленный материал рассказывает про срок уплаты НДФЛ с отпускных в России в 2019 году, приводит образец заполнения платежного поручения и практические примеры.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

На основании ст. 209 НК РФ (далее – Кодекс), объектом обложения по НДФЛ признаются доходы, которые были получены и от российских, и от зарубежных источников (для резидентов РФ) или только от российских источников (для налогоплательщиков-нерезидентов).

Поэтому, если отпускные были получены от российской организации любым работающим по трудовому договору гражданином, с сумм отпускных нужно исчислить и заплатить НДФЛ в бюджет.

Что надо знать

Знать необходимо следующее:

- налогоплательщиками подоходного налога признаются как российские, так и нероссийские резиденты (ч. 1 ст. 207 Кодекса);

- при определении налогооблагаемой базы учитываются все виды доходов – как полученные в денежном, так и в натуральном виде (ч. 1 ст. 210 Кодекса);

- отпускные не указаны в ст. 217 Кодекса, в которой говорится о видах доходов, не облагаемых НДФЛ, поэтому подоходный налог с отпускных удерживается всегда;

- налоговая ставка с отпускных такая же, как и с зарплаты – 13 % (для российских резидентов), 30 % – для нерезидентов (ст. 224 Кодекса);

- работники не исчисляют и не удерживают НДФЛ самостоятельно – за них это делает работодатель, признаваемый налоговым агентом (далее – НА) в соответствии со ст. 226 Кодекса;

- ИП, являющиеся НА и находящиеся на ЕНВД или “патенте”, перечисляют НДФЛ по месту своего учета в связи с ведением такой деятельности на ЕНВД или “патенте” (ч. 7 ст. 226 Кодекса).

Право на отпуск

Предоставление отпусков осуществляется в соответствии с Главой 19 ТК РФ (далее – Закон). На основании ст. 114 Закона, право на отпуск есть у любого работника, осуществляющего деятельность по трудовому договору.

При этом во время отпуска сохраняется рабочее место и средний заработок. Отпуск предоставляется каждый год (аб. 1 ст. 122 Закона).

При поступлении на работу к новому работодателю правомочие на отпуск возникает по истечении 6 месяцев непрерывной работы, далее – в соответствии с графиком, который утверждается работодателем с учетом мнения профсоюза (ст. 123 Закона).

Некоторым категориям тружеников отпуск дается вне графика – в любое удобное время по желанию. Например, муж может взять отпуск и ранее установленной даты его ухода согласно графику, но только пока его жена находится в отпуске по беременности и родам (аб. 4 ст. 123 Закона).

Отдельным группам трудящихся предоставляется удлиненный отпуск (например, для несовершеннолетних или педагогических работников), а при наличии оснований, предусмотренных в ст. 116 – ст. 120 Закона – еще и дополнительный (например, при работе во вредных или опасных условиях, по ненормированному графику и др.).

Во всех случаях расчет отпускных производится по унифицированной методике, утвержденной Постановлением Правительства № 922 от 24 декабря 2007 года “Об особенностях…”.

Законодательные акты

Приведем перечень законодательных актов и статей, так или иначе регулирующих вопрос относительно сроков перечисления подоходного налога с отпускных:

| Ссылка на нормативный документ | Что регулирует |

| Ч. 2 ст. 223 Кодекса | Дату фактического получения дохода, если такой доход получен в виде оплаты за осуществленную трудовую деятельность (например, заработная плата) |

| Ч. 3 ст. 226 | Дату, не позднее которой НА обязаны исчислить НДФЛ |

| Ч. 4 ст. 226 | Дату, не позднее которой НА обязаны удержать НДФЛ |

| Аб. 2 ч. 6 ст. 226 | Дату, не позднее которой НА, находящиеся на УСН, обязаны перечислять НДФЛ, удержанный с отпускных, в федеральный бюджет |

| ФЗ № 113 от 2 мая 2015 года “О внесении…” | Внес поправки в ст. 223, 226 и 230 Кодекса. В частности, была уточнена дата, не позже которой нужно перечислять отпускные. До внесения поправок ясности не было, и отпускные перечислялись, как и зарплата – то есть не позднее дня зачисления денег на расчетный счет налогоплательщика или вручения наличных в кассе организации |

| Ст. 229 Кодекса | Дата предоставления отчетности для физлиц, указанных в ст. 227, 227.1. и ч. 1 ст. 228 Кодекса |

Когда перечислять налог в бюджет

После принятия поправок, которые вступили в юридическую силу с 1 января 2016 года, норма ч. 6 ст. 226 Кодекса стала более ясной. Теперь НА обязаны перечислять налоговый сбор не позже последнего числа месяца, в котором была произведена оплата отпуска.

Сроки исчисления и удержания не изменились – работодатель, как и раньше, обязан рассчитать сумму НДФЛ и удержать ее в день фактической выплаты дохода (к примеру, в день, когда была перечислена соответствующая сумма на банковский счет работника – п. 1 ч. 1 ст. 223 Кодекса).

Конкретный месяц, за который труженик получил отпускные, на срок перечисления налогового сбора не влияет. То есть учитывается только дата, когда работнику фактически была произведена оплата за отпуск, все остальные факторы несущественные.

Фото: когда платить НДФЛ с отпускных

В случае, если последний день какого-либо месяца выпадает на выходной или нерабочий праздничный день, согласно Письму ФНС № БС-4-11/6420@ от 5 апреля 2017 года “О заполнении…”, предоставляется льгота, то есть предельный срок перечисления НДФЛ переносится на ближайший рабочий день.

В связи с этим фактом, уже известны предельные даты перечисления налога в 2019 году:

| Месяц 2019, в котором работником фактически были получены отпускные | Дата, до которой нужно перечислить НДФЛ |

| 01 | 31.01.2018 |

| 02 | 28.02.2018 |

| 03 | 2.04.2018 |

| 04 | 3.05.2018 |

| 05 | 31.05.2018 |

| 06 | 2.07.2018 |

| 07 | 31.07.2018 |

| 08 | 31.08.2018 |

| 09 | 1.10.2018 |

| 10 | 31.10.2018 |

| 11 | 30.11.2018 |

| 12 | 9.01.2019 |

Пример того, как осуществляется уплата НДФЛ с отпускных

Порядок осуществления уплаты подоходного налога с отпускных удобнее рассмотреть на практических примерах.

Пример № 1.

Пусть Афанасьевой Л. А. был предоставлен отпуск в соответствии с графиком со 2 февраля 2019 года. В соответствии с нормами ст. 136 Закона, фактическая выплата отпускных была произведена 29 января 2019 года. Судя по вышеприведенной таблице, зачислить налог в бюджет нужно не позднее 31 января 2019 года.

Пример № 2.

Никитин С. В. ушел в отпуск с 11 апреля 2019 года. Отпускные были выплачены 6 апреля 2019 года. Соответственно, исчисление и удержание НДФЛ должно состояться 6 апреля – то есть в дату фактической выплаты, а взнос налога в бюджет – не позже 3 мая 2019 года.

Пример № 3.

У Рудина К. С. отпуск начался с 4 июня 2019 года. Оплата была произведена 31 мая 2019 года, то есть в предельную дату для отчисления НДФЛ с отпускных, которые были выплачены в мае. Соответственно, налог нужно отчислить в день выплаты – то есть 31 мая 2019, но никак не в следующем месяце.

Пример № 4.

Свирина С. А. ушла в отпуск с 16 апреля 2019 года. Оплата была произведена 12 апреля. Может ли работодатель перечислить налог до наступления предельной даты – 3 мая 2019 года? Ответ – да, может.

Законодательство разрешает работодателям производить отчисления в любой день периода, начинающегося с даты фактической выплаты отпускных и заканчивающегося предельным днем.

В данном примере, работодатель может произвести отчисление в бюджет в любой день в период с 12 апреля по 3 мая включительно.

Пример № 5.

Учет налогового вычета при исчислении НДФЛ с отпускных. В силу ст. 218 Кодекса, стандартные вычеты уменьшают налоговую базу по НДФЛ только 1 раз в каждом месяце налогового периода.

А это значит, что, к примеру, при выплате и заработной платы, и отпускных в одном и том же месяце, налоговый вычет уменьшит базу только по зарплате, и не уменьшит по отпускным.

Допустим Игнатьева М. В. получила в мае 2019 заработную плату 20000 рублей. 22 мая были выплачены отпускные в размере 18000 рублей, налог с которых должен быть перечислен не позднее 31 мая. У Игнатьевой есть право на получение налогового вычета на первого ребенка в размере 1400 рублей.

Таким образом:

Как правильно заполнить платежное поручение

Перечисление налогового сбора совершается на основании представленного в банк платежного поручения по форме 0401060, утвержденной Положением Центробанка № 383-П от 19 июня 2012 года. Образец заполнения бланка можно .

Заполнение поручения следует производить согласно порядку, указанному в Приказе Минфина № 107н от 12 ноября 2013 года “Об утверждении…”:

| Номер поля (см. картинку ниже) | Что нужно указывать |

| 3 | Номер поручения по порядку |

| 4 | Дата отчисления подоходного налога в бюджет в формате ДД. ММ. ГГГГ |

| 5 | Если документ составляется в банковском учреждении-клиенте, поле оставляется пустым |

| 6 | Здесь пишется сумма налога прописью.

Пример: “Двадцать восемь тысяч рублей 52 копеек” |

| 7 | Сумма налога цифрами. Рубли и копейки отделяются чертой. Пример: “228-00” |

| 8 | Сюда вписывается полное наименование работодателя, с указанием организационно-правовой формы |

| 9 | Пишется номер расчетного счета работодателя, с которого осуществляется платеж в бюджет |

| 10 | Указывается наименование и нахождение банка, в котором обслуживается работодатель |

| 11 | БИК банка работодателя |

| 12 | Здесь указывается корреспондентский счет банковского учреждения НА |

| 60 | ИНН банковского учреждения НА |

| 102 | КПП банковского учреждения НА |

| 13 | Указывается название и расположение банковского учреждения получателя платежа |

| 14 | БИК банковского учреждения получателя |

| 15 | Поле не заполняется |

| 16 | В этом поле указывается название регионального управления УФК, а в квадратных скобках ставится название налогового органа работодателя |

| 17 | Расчетный счет получателя платежа |

| 61 | ИНН налоговой инспекции НА |

| 103 | КПП налоговой инспекции НА |

| 18 | Пишется “01” |

| 19, 20 | Не заполняются |

| 21 | Ставится цифра “5” |

| 22, 23 | Не заполняются |

| 24 | Название налога и причина его перечисления |

| 43, 44 | Ставится подпись руководителя НА и печать |

| 101 | Ставится “02” |

| 104, 105 | Пишется КБК: 18210102010011000110 |

| 105 | ОКТМО НА |

| 106 | Пишется “ТП” |

| 107 | Формат:

НДФЛ (подоходный налог) – основной налог, рассчитываемый в процентах от всех полученных видов доходов физического лица (в денежной и натуральной формах) за исключением сумм (налоговых вычетов), которые освобождаются от налогообложения. Отпускные также являются подтвержденным документами доходом и поэтому с этой суммы необходимо удержать НДФЛ в соответствии с законодательством. Рассмотрим расчет НДФЛ с начисленных отпускных сумм. Нормативное регулированиеПорядок расчета НДФЛ с отпускныхПри том, что выплаты отпускных не являются доходом от трудовой деятельности, эти суммы также являются доходом и облагаются НДФЛ. Перечисляется налог в ФНС по месту нахождения организации (кроме обособленных подразделений, НДФЛ которых перечисляется по месту нахождения этого подразделения). Расчет отпускных осуществляется исходя из среднего заработка за предшествующий отпуску год.

Если отпуск является переходящим, то НДФЛ рассчитывается с суммы отпускных с учетом положенных сотруднику вычетов, уменьшающих налоговую базу. Отпускные выплачиваются за 3 дня до ухода в отпуск без учета того, что отпуск переходящий (то есть производится выплата, относящаяся к следующему месяцу). Расчет и удержание НДФЛ в этом случае необходимо произвести с суммы отпускных. Уменьшение налоговой базы по НДФЛ на налоговые вычеты, положенные сотруднику производятся за тот месяц, в котором начинается отпуск, то есть не нужно их распределять на вычеты, приходящиеся за текущий и следующий месяцы. Пример проводок по НДФЛ с отпускныхПериод отпуска сотрудника с 25 июня по 08 июня 2018 года. Начисление отпускных – 20000 руб. Выплата произведена 21 июня. НДФЛ исчислен и удержан 21 июня в размере 2600 руб. (20000 руб. * 13%). В бухучете отражено: Выплаты НДФЛ по излишне предоставленному отпускуВ ситуации, если работник получил положенный отпуск, но увольняется и на дату увольнения отпуск не отработан полностью, работодатель из заработной платы работника вправе удержать ту часть отпускных, которые ранее выплачены. Также в этой же ситуации уже исчислен и удержан НДФЛ в соответствии с законодательством. Если у работника при увольнении уменьшается сумма выплат при увольнении на сумму излишне отгулянного отпуска, то удержанный и перечисленный НДФЛ с отпускных является излишне уплаченным. Поэтому, суммы НДФЛ необходимо скорректировать, так как при возврате выплаченных сумм отпускных они не будут являться доходом налогоплательщика, а у налогового агента образуется переплата по НДФЛ. Эта сумма переплаты может быть возвращена налоговому агенту на основании соответствующего заявления в ФНС по месту учета орагнизации. Получив возврат, организация перечисляет их своему бывшему работнику. НДФЛ при отзыве работника из отпускаБывают нередкими случаи, когда сотрудника, находящегося в отпуске, вызывают на работу. В законодательном порядке отзыв из отпуска нужно оформить приказом на основании согласия работника. В приказе необходимо отразить использование оставшейся части отпуска работника и уведомить его под подпись или перенести оставшуюся часть отпуска на следующий год. В такой ситуации выплаченная сумма отпускных выше, чем положено, то есть, ее необходимо пересчитать. За дни отпуска, когда работник будет работать, ему будет начислена заработная плата, а излишне начисленные отпускные работника будут возвращены из заработной платы. Так, как и при увольнении будет начислен НДФЛ на отпускные, которые уже в большинстве случаев перечислены и их нужно будет пересчитать. В этом случае работник остается работать и оформление идет перезачетом в результате перерасчета. Налоговый агент оформляет сторно начисленных ранее отпускных и НДФЛ, а за отработанные дни будет начислена заработная плата и рассчитан НДФЛ . Отражение отпускных в 2-НДФЛВ 2-НДФЛ отпускные отражаются в месяце их выплаты, так как в разделе 3 доходы должны быть отражены на дату их получения. Также и НДФЛ: датой получения отпускных является их удержание. Аналогично отражаются отпускные и НДФЛ, если отпуск является переходящим (в том числе и из года в год). Например, допуск начался в декабре 2017, а на работу выходит работник в январе 2018 года. Пример оформления отпускных в 2-НДФЛСотрудника уходит в отпуск с 25 декабря 2017 года по 14 января 2018 года. Начислено отпускных составляет 20000 руб. и НДФЛ с отпускных – 2600 руб. (20000 руб. * 13%). 21 декабря 2017 года работником получены отпускные в сумме: 20000 – 2600 = 17400 руб. Сумма отпускных включается в доход за 2017 год. В разделе 3 формы 2-НДФЛ за 2017 год указывается:

Если работник (например, декретница) за год не получал доходов или производились необлагаемые доходы, то на такого работника 2-НДФЛ формировать не нужно, так как организация по отношению к этому работнику – не налоговый агент. Отражение отпускных в 6-НДФЛВ форме 6-НДФЛ суммы отпускных отражаются за период их выплаты (за исключением начисленных, но не выплаченных) следующим образом: При перерасчете сумм отпускных и НДФЛ в разделе 1 указываются итоговые суммы за вычетом перерасчета. При переходящем из квартала в квартал отпуске выплаченные суммы отражаются в период их фактической выплаты. Ошибка в расчете отпускных при увольненииЕсли работник излишне отгулял отпуск и организация возмещает сумму излишне начисленных отпускных, то возмещенную сумму НДФЛ необходимо также перечислить бывшему работнику. Если при увольнении лишние отпускные работнику прощены, то у работника полученные отпускные являются доходом и нет необходимости вносить корректировки по НДФЛ. В своей работе периодически перед бухгалтером встает вопрос о предоставлении работникам очередных оплачиваемых отпусков. Это обязывает бухгалтера иметь четкое представление не только о порядке расчета отпускных выплат по соответствующим ставкам, в зависимости от налогового статуса работника организации, а также о сроках его перечисления в налоговый орган. Информацию о сроках уплаты НДФЛ с отпускных в 2018 году мы представим далее в нашей статье. В статью встроен онлайн сервис по определению даты уплаты отпускных, с помощью которого вы узнаете, когда платить НДФЛ. Прежде всего, отметим, что право работника на отпуск определено Главой 19 ТК РФ. Статья 116 ТК РФ регулирует порядок оплаты отпусков. Исчисление, удержание и уплата НДФЛ с различных выплат работнику, в том числе и с отпускных, регулируются Главой 23 НК РФ. Данная глава определяет категории налогоплательщиков по НДФЛ, порядок определения налоговой базы, ставки налога, перечень видов облагаемых и необлагаемых доходов, вычеты, которые применяются при расчете налога, а также рассмотрен порядок исчисления и уплаты НДФЛ. Согласно пункту 1 статьи 226 НК РФ российские организации, от которых или в результате отношений с которыми налогоплательщик получил доходы, обязаны исчислить, удержать у налогоплательщика и уплатить сумму налога на доходы физических лиц. При этом они в главе 23 «Налог на доходы физических лиц» НК РФ именуются налоговыми агентами. Также следует обратить внимание на такой нормативный акт, как Федеральный закон "О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации в целях повышения ответственности налоговых агентов за несоблюдение требований законодательства о налогах и сборах" N 113-ФЗ (последняя редакция) в котором в частности отражены новшества относительно порядка удержания и уплаты НДФЛ. Перечислите удержанный с отпускных налог не позднее последнего календарного дня месяца, в котором выдали отпускные (п. 6 ст. 226 НК РФ). Если платите отпускные в последний календарный день месяца, в этот же день перечислите НДФЛ. При этом не важно, за какой срок уплачены отпускные. Например, работник идет отпуск в апреле. Отпускные перечислены ему на карту в марте. Получается, срок уплаты НДФЛ с отпускных - последний день марта. Другой пример. Работник уходит в отпуск в марте. Отпускные перечислены в марте. Срок уплаты НДФЛ с отпускных - тоже последний день марта. Посмотрите ниже, как ФНС поясняет момент уплаты НДФЛ с просроченной зарплаты. Согласно пункту 3 статьи 226 НК РФ исчисление сумм налога производится налоговыми агентами на дату фактического получения дохода, определяемую в соответствии со статьей 223 КНК РФ, нарастающим итогом с начала налогового периода применительно ко всем доходам (с учетом исключений), начисленным налогоплательщику за данный период, в отношении которых применяется налоговая ставка, установленная пунктом 1 и пунктом 3 статьи 224 Кодекса, а именно 13% с отпускных, выплаченных физическому лицу – резиденту РФ и 30% с отпускных, выплаченных физическому лицу – нерезиденту РФ. Сумма налога при определении налоговой базы в соответствии с пунктом 4 статьи 210 НК РФ исчисляется как соответствующая налоговой ставке процентная доля налоговой базы. Одним из наиболее важных моментов в процессе начисления и удержания НДФЛ с отпускных, является порядок определения даты удержания и даты перечисления НДФЛ с данных выплат в бюджет. Итак, контрольные даты по НДФЛ находятся в зависимости от срока (даты) выплаты отпускных. Этот доход отражается налоговым агентом в день выплаты отпускных, в налоговой карточке по НДФЛ и включается в облагаемую базу. НК РФ определяет, что налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате (пункта 4 статьи 226 НК РФ Сумма НДФЛ). Таким образом, день удержания НДФЛ с отпускных совпадает с днем их выплаты. При выплате налогоплательщику доходов в виде оплаты отпусков налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты, в порядке, установленном абзацем вторым пункта 6 статьи 226 НК РФ. Если ситуация сложилась так, что отпускные выплачиваются в последний календарный день месяца, то НДФЛ с них необходимо в этот же день перечислить в бюджет. При этом в п. 7 ст. 6.1 НК РФ возникают случаи, когда последний день срока приходится на день, признаваемый в соответствии с законодательством РФ выходным или нерабочим праздничным днем. Тогда днем окончания срока считается ближайший следующий за ним рабочий день. Точность определения сроков начисления, удержания и перечисления НДФЛ с отпускных, влияет на правильность заполнения Расчета 6 – НДФЛ. Разберем на примерах определение сроков перечисления НДФЛ с отпускных выплат в бюджет. Примеры определения сроков уплаты НДФЛ с отпускных в 2018 году: Пример 1. Сотруднику ООО «Сфера» Иванову И.И. был предоставлен очередной оплачиваемый отпуск с 06.11.2018 года. Бухгалтер произвел расчет отпуска 02.11.2018г. Сумма начисленных отпускных составила 42 000 рублей. НДФЛ с отпускных был рассчитан в размере 5 096 рублей (с учетом стандартных налоговых вычетов на 2 детей). 02.11.2018 сотруднику были выплачены отпускные в размере 36 904 рублей. Определим сроки удержания и перечисления НДФЛ с отпускных выплат по данному сотруднику. Итак, по нашим условиям: Дата фактического получения дохода – 03.11.2018г. Дата удержания НДФЛ – 03.11.2018г. Пример 2. Необходимо определить дату перечисления НДФЛ с отпускных сотруднику организации, при условии, что в отпуск он уходит 21.01.18. Выплата отпускных бухгалтером была произведена 17.11.2018г. Таким образом, срок перечисления НДФЛ в этом случае приходится на 18.11.2018. Но данный срок приходится на выходной день – субботу, тогда исходя из п. 7 ст. 6.1 НК РФ, срок перенесется на ближайший рабочий день, а именно понедельник 20.11.2018 г. На основании положений п. 7 статьи 226 НК РФ, исчисленная и удержанная налоговым агентом у налогоплательщика, уплачивается в бюджет по месту учета налогового агента в налоговом органе. Прежде всего, отметим, что платежное поручение на уплату НДФЛ с отпускных заполняется согласно правилам, указанным в Приказе Минфина России N 107н (ред. от 05.04.2018). В поле «КБК» указывается соответствующий 20-значный код. В поле «Основание платежа» следует указать буквенный код «ТП» при перечислении НДФЛ. Поля «Номер документа», «Дата документа» не заполняются, в них проставляется «0». Поле «Тип платежа» должно оставаться пустым. Исключениями являются бюджетные организации, отпускные в которых выплачиваются сотрудникам за счет бюджетных средств. В поле «Назначение платежа» в платежном поручении по НДФЛ с отпускных указывается соответствующая информация, связанная с перечислением денежных средств. В поле «Очередность платежа» в платежном поручении по НДФЛ в 2018 году в большинстве случаев проставляют значение «5». (Письмо Министерства финансов РФ № 02-03-11/1603) В поле «Налоговый период» указывается код месяца, когда начислили отпускные и произвели удержание НДФЛ. Самое обсуждаемое

|